納める人、税額について

更新日:2024年11月6日

問い合わせ先:市民税課 市民税第1係

個人市県民税とは

一般的に、個人に課される市民税と県民税を合わせて、「個人市県民税」又は「個人住民税」といいます。

個人市県民税は、住民にとって身近な関わりをもつ都道府県や市区町村の仕事の費用をそれぞれの負担能力に応じて分担しあうという性格の税金であることから、所得税よりも納める人の範囲は広くなっています。

また、所得税は、基本的には個人や法人が税金を計算して納める仕組みとなっていますが、個人市県民税は市町村が計算して個人(納税義務者)や法人(特別徴収義務者)に通知し税金を徴収する仕組みとなっています。

森林環境税(国税)の創設

令和6年度から新たに森林環境税が導入されました。森林環境税とは、森林整備等に必要な地方財源を安定的に確保する観点から創設された国税であり、個人市県民税均等割と併せて課税されます。

納税義務者

| 納税義務者 | 課税される個人市県民税・ |

|

|---|---|---|

| 市内に住所がある方 | 均等割(注釈1)、所得割(注釈2)、森林環境税 | |

| 市内に事務所や家屋敷などがある方で、市内に住所がない方 | 均等割(注釈1) | |

備考:市内に住所があるか、また事務所などがあるかは、その年の1月1日において判断されます。

注釈1:均等割とは、納税義務者の所得の多少に関わらず均等に負担していただくものです。

注釈2:所得割とは、納税義務者の所得に応じて負担していただくものです。

個人市県民税・森林環境税が非課税になる方

| 均等割・所得割・森林環境税が非課税になる方 | (1)生活保護法によって生活扶助を受けている方 (2)障がい者、未成年者、寡婦またはひとり親で、前年中の合計所得金額が1,350,000円以下の方 (3)前年中の合計所得金額が次の金額以下の方

|

|---|---|

| 所得割が非課税になる方 | 前年中の総所得金額等の合計が次の金額以下の方

|

注釈1:同一生計配偶者とは、前年の12月31日(年の中途で死亡した場合には、その死亡した日)の現況において、あなたと生計を一にしており、前年中の合計所得金額が48万円以下で、かつ、事業専従者でない方をいいます。

注釈2:扶養親族とは、前年の12月31日(年の中途で死亡した場合には、その死亡した日)の現況において、配偶者以外の親族(6親等内の血族及び3親等内の姻族)、都道府県知事から養育を委託された児童、または、市町村長から養護を委託された老人で、あなたと生計を一にしており、前年中の合計所得金額が48万円以下で、かつ、事業専従者でない方をいいます。

税率

森林環境税

| 森林環境税 |

|---|

| 1,000円 |

均等割

| 市民税 | 県民税 | 合計 |

|---|---|---|

| 3,000円 | 1,000円 | 4,000円 |

| 市民税(均等割) | 県民税(均等割) | 合計 |

|---|---|---|

| 3,500円 | 1,500円 | 5,000円 |

備考:「東日本大震災からの復興に関し地方公共団体が実施する防災のための施策に必要な財源の確保に係る地方税の臨時特例に関する法律」に基づき、地方公共団体が実施する緊急防災・減災事業の財源を確保するため、平成26年度から令和5年度までの10年間、税額が引き上げられています。

| 市民税 | 県民税 | 合計 |

|---|---|---|

| 3,000円 | 1,000円 | 4,000円 |

所得割

| 市民税 | 県民税 | 合計 |

|---|---|---|

| 6パーセント | 4パーセント | 10パーセント |

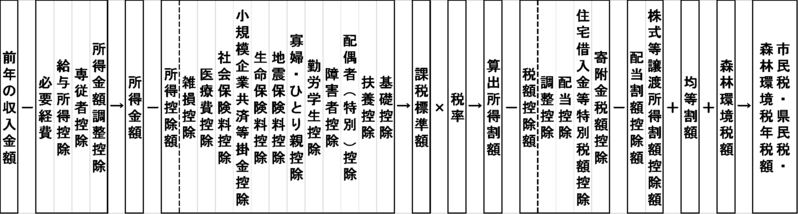

個人市県民税・森林環境税額算出のしくみ

(1)「前年中の所得金額」

所得割を算出する際の基礎となる金額です。所得金額は、前年中の収入金額から必要経費を差し引くことによって算出されます。なお、所得の種類によって算出方法が異なります。

詳しくは、所得の種類、計算方法をご参照ください。

(2)「所得控除額」

納税義務者の個人的な事情、税負担能力に応じた課税をする目的として、所得金額から一定の金額を控除するものです。

詳しくは、所得控除の種類、計算方法をご参照ください。

(3)「税率」

一律10パーセント(市民税6パーセント、県民税4パーセント)

(4)「税額控除額」

算出した税額から一定の金額を控除するものです。

詳しくは、税額控除の種類、計算方法をご参照ください。

(5)「配当割額・株式等譲渡所得割額控除額」

上場株式等に係る配当所得や譲渡所得を申告した場合に、既に特別徴収されている配当割額と株式等譲渡所得割額を控除します。

詳しくは、配当割額・株式等譲渡所得割額控除額をご参照ください。

個人市県民税・森林環境税と所得税の違い

| 異なる部分 | 個人市県民税・森林環境税の場合 | 所得税の場合 | ||

|---|---|---|---|---|

| 課税方法 | 賦課課税方式 個人市県民税の申告書、所得税の確定申告書、給与支払報告書等の各種資料に基づいて課税されます。 |

申告納税方式 納税義務者が自分で税額を申告して納めます。 |

||

| 課税される所得 | 前年中の所得 | その年の所得 | ||

| 税率 | 森林環境税 | 令和6年度より開始 |

(なし) | |

均等割 |

令和5年度まで |

(なし) | ||

| 所得割 | 一律10パーセント (内訳:市民税6パーセント・県民税4パーセント) |

課税される所得額に応じ、 |

||

| 所得控除 | 控除額が一部異なります。 | |||

| 税額控除 | 配当控除の控除率が異なります。 住宅借入金等特別控除額が異なります。 寄附金税額控除の対象となる寄附先が異なります。 |

|||

| 納税方法 (給与所得者の場合) |

(特別徴収) 6月から翌年5月までの給与から天引き |

(源泉徴収) 1月から12月までの給与と賞与から天引き |

||

納税方法 |

(特別徴収) |

(源泉徴収) |

||

備考:所得控除及び税額控除の金額の違いについて、詳しくは所得控除の種類、計算方法及び税額控除の種類、計算方法をご参照ください。

よくある質問

このページに関するお問い合わせ

総務部 市民税課

〒346-8501 久喜市下早見85番地の3

電話:0480-22-1111 Eメール:[email protected]

メール送信フォームを利用する